Блог компании Иволга Капитал |Рубль держит внимание на себе. Немного о перспективах нацвалюты, глядя на ее "волатильность"

- 23 декабря 2022, 07:58

- |

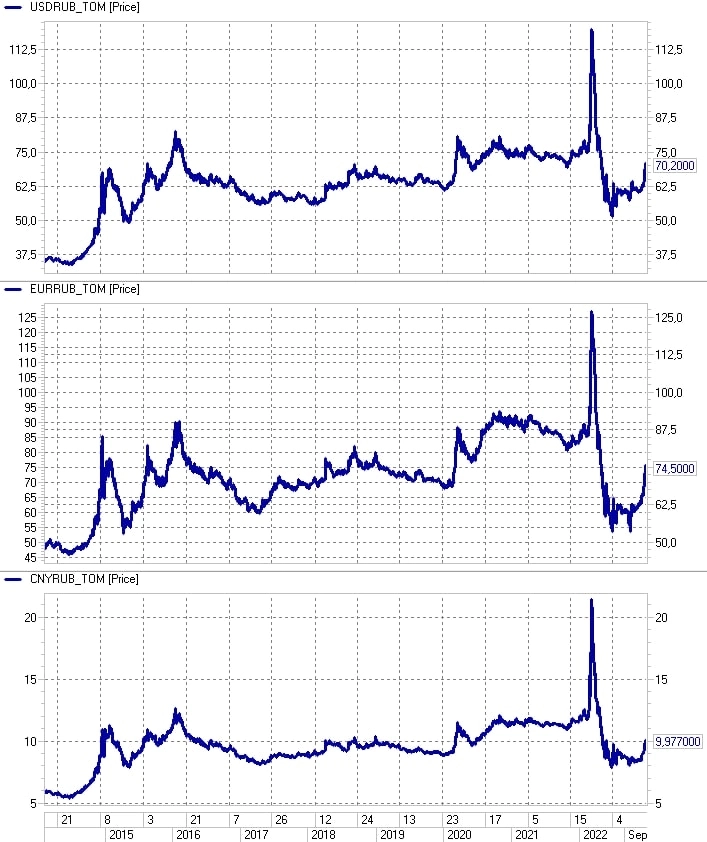

Рубль держит внимание на себе. К резкому двухнедельному ослаблению вчера добавился не менее резкий день роста. Что, по-моему, очерчивает некоторые контуры будущего нацвалюты.

Нынешнее ослабление отличается от майского, июльского и даже мартовского тем, что при аналогичном ажиотаже рублевая паника, если и есть, то разве что локальная. Это достаточный аргумент против возврата рубля к прежним 60 и даже 65 за доллар. С другой стороны, вчерашнее укрепление рубля стало для многих не менее неожиданным, чем резкая слабость несколькими днями ранее. Неожиданность в данном случае – это для рубля хорошо. Такие, как вчерашний, внезапные развороты часто возникают после пиковых значений.

И подобные пики, 72,5 рубля за доллар, 77 за евро, 10,3 за юань, способны удерживаться неделями и месяцами. Их повторное тестирование нового тренда, как правило, не задает, остается тестированием.

( Читать дальше )

- комментировать

- 4.9К | ★1

- Комментарии ( 19 )

Блог компании Иволга Капитал |Рубль падает. Что купить, чтобы защититься от валютных рисков?

- 15 декабря 2022, 17:54

- |

После старта СВО инвесторы потеряли львиную часть возможностей диверсифицировать валютные и страновые риски. Иностранные бумаги оказались заблокированы, над долларом и евро висит дамоклов меч санкций, а у брокеров из SDN листа и вовсе пропала возможность операций с ними.

Какие есть возможности по инвестициям в валютные инструменты и иностранные бумаги, где безопаснее всего хранить «недружественные» активы и что купить, чтобы защититься от валютных рисков?

@Aleksandrov_Dmitry ответит на эти и другие вопросы в прямом эфире PRObonds 16 декабря, в 16:00.

Встречаемся по ссылке

( Читать дальше )

Блог компании Иволга Капитал |Примеры облигаций, которыми можно захеджировать риск девальвации рубля

- 12 декабря 2022, 07:53

- |

Наблюдаю за динамикой доллара, евро и юаня к рублю, опасаясь, что однажды рубль в парах с ними окажется слабым партнером.

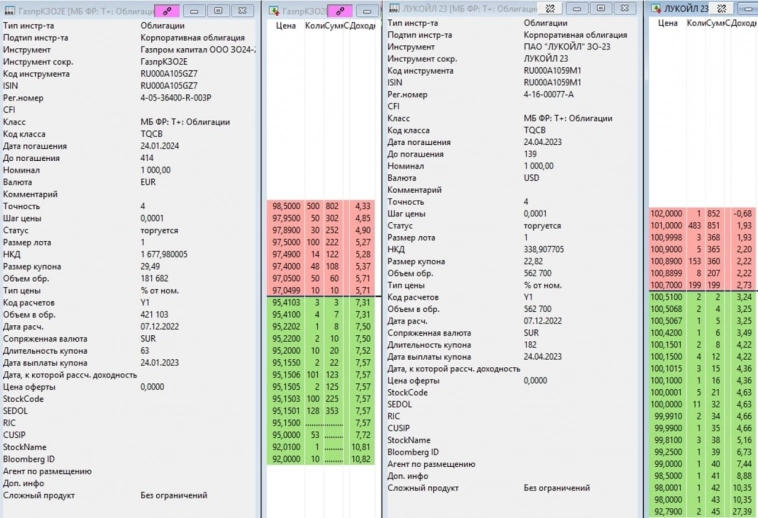

Предлагаю 2 примера из того, что можно купить за рубли как аналог долларовой или евровой облигации. См. иллюстрации выше. Это 2 бумаги, одна в долларах, вторая в евро, обе торгуются и рассчитываются в рублях как сопряженной валюте. Т.е. при их покупке за рубли вы получите в качестве дополнительного дохода или убытка положительную или отрицательную курсовую разницу.

Список ограничен короткими (погашение в долларах через 5 месяцев, в евро – через 13 месяцев) и относительно ликвидными высокорейтинговыми облигациями. При таких критериях вы и найдете на МосБирже только эту пару бумаг (может, что-то еще из похожего, но тоже единичные варианты).

Аналогичных по длине облигаций в юане мы не обнаружили. Здесь при необходимости будем полагаться на экспромт.

( Читать дальше )

Блог компании Иволга Капитал |Рубль, который не тонет

- 24 ноября 2022, 07:40

- |

CNY/RUB. Источник графика: profinance.ru

А вы заметили, что большинство (я тоже) ждет ослабления рубля, доллара по 75 или около того, а этого месяц за месяцем не происходит?

Импорт, пусть и параллельный, налаживается, ВВП -4%, бизнес- и потребительские настроения подавлены, рынок акций в руинах, облигаций – под вопросом. Страну признают спонсором терроризма (с чем мы, конечно же, несогласны). А впереди еще и нефтяной потолок.

Но рублю всё нипочем. Можно искать причины (я основной считаю децентрализацию международных расчетов в пользу нацвалют, в частности российской), но их поиск не меняет тревожного отношения к рублю и обманутых пока что надежд на его ослабление.

Вспоминается первая половина нулевых. После долгого нисхождения к минимумам 1998 года нефтяные котировки начали 10-ление роста (к 2008 году нефть подорожала в 15 раз). И Минэкономразвития, основываясь на болезненном опыте, в т.ч. дефолтном, годами прогнозировало нефть с большим отставанием от роста ее котировок.

( Читать дальше )

Блог компании Иволга Капитал |Евгений Суворов (MMI) и Андрей Хохрин: о мобилизационной экономике, нефти, стройке и плохих долгах. Прямой эфир 16 ноября 14:00

- 15 ноября 2022, 18:25

- |

16 ноября, в 14:00 Андрей Хохрин в прямом эфире вместе с Евгением Суворовым, автором ведущего экономического телеграм-канала MMI разберут следующие темы:

- контуры мобилизационной экономики и ее будущее;

- чувствительность российской экономики к ценам на нефть и газ, если они всё же упадут;

- устойчивость и риски рубля;

- риски застройщиков как эмитентов облигаций / риски российских облигаций в целом.

Оставляйте вопросы спикерам в комментариях и присоединяйтесь к эфиру:

( Читать дальше )

Блог компании Иволга Капитал |Можно ли вложить валюту в России?

- 31 октября 2022, 14:51

- |

После массовых блокировок всех активов, имеющих отношение к западным юрисдикциям, осталось не так много опций для валютной диверсификации. Варианты с открытием зарубежных счетов оставим в стороне, а пока разберемся, где можно найти валютную доходность внутри страны.

Российские облигации, номинированные в иностранной валюте, не имеют инфраструктурных рисков, их нельзя заблокировать извне. Такие бумаги имеют ISIN, начинающийся на RU, а выплаты могут быть как в иностранной валюте, так и в рублях, по курсу на дату выплаты. Так что даже гипотетический запрет на обращение доллара не приведет к потерям по таким облигациям. С другой стороны, от обесценения рубля они могут защитить, так что для валютной диверсификации подходят.

1. Юань (он же CNY)

Китайская валюта активно набирает обороты, однако пока в России нет бондов китайских эмитентов (во всяком случае, в широком доступе). Так что единственные инструменты — российские бонды, номинированные в юанях. Доходности в основном лежат в диапазоне от 3,1 до 4% при базовой ставке 3,65% (в Китае более сложная система ставок ЦБ, чем в России, но при работе с бондами корректнее опираться на однолетнюю ставку LPR). Иными словами, ставки внутри России нерыночно низкие по сравнению с доходностями международном рынке, из-за дефицита предложения и растущего спроса в юанях. Основные покупатели таких бондов — коммерческие банки, которым нужно балансировать свою пассивную часть в юанях: бизнес стал активнее торговать с Китаем, а значит есть остатки валюты на счетах, а где-то даже появляются депозиты. Но если бонды не должны ничего балансировать, я бы повременил с покупкой. Предложение облигаций в юанях растет, и оно неизбежно будет пополняться эмитентами второго эшелона (например, о планах заявляла Сегежа — это уже сегмент single A по кредитному рейтингу). Без полноценной российско-китайской финансовой инфраструктуры рынок не обязан быть полностью эффективным, но более дружественным к покупателю бондов он будет.

( Читать дальше )

Блог компании Иволга Капитал |55 рублей за доллар более достижимы, чем 62

- 08 сентября 2022, 08:10

- |

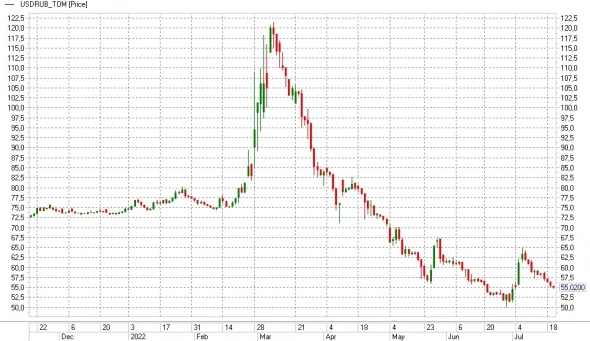

С 26 августа мнение не поменялось. 55 рублей за доллар считаю более достижимыми, чем даже 62. Плюс-минус.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Если рубль ослабнет, удивлюсь

- 26 августа 2022, 07:52

- |

Биржевой рынок часто кажется чередой непредсказуемостей. Но есть в нем и свой консерватизм. Это консерватизм человеческого поведения.

Совсем недавно это поведение игнорировало отечественный рынок акций и выражало разочарование им. Кульминация разочарования пришлась на начало августа (об этом пост от 10 августа). Акции с тех пор выросли на 5-10%.

Теперь новый случай. Мне сложно объяснить, почему значительная, а может, и основная масса участников и экспертов рынка ждет ослабления рубля. Но слышу и читаю эти ожидания уже с середины июля.

Мы склонны усложнять: впереди референдумы о присоединении к России западных территорий, экономика в кризисе, подешевела нефть и продовольственные товары и еще много-много факторов влияния. Но когда однополярных ожиданий становится много, они сами становятся фактором, причем достаточным.

Сейчас доллар балансирует вблизи 60 рублей. И сомневаюсь, что сможет уверенно дотянуться даже до недавних 62. 55 – более реалистичны и достижимы. И, видимо, в скором времени.

( Читать дальше )

Блог компании Иволга Капитал |Доллар и евро идут к маржин-коллу

- 21 июля 2022, 07:38

- |

2 недели назад я высказывал однозначные опасения в дальнейшем росте доллара. Перед этим доллар и евро резко подорожали к рублю более чем на 20%. И за 2 недели опустились почти до прежних минимальных уровней.

Эксперты валютного рынка все эти дни высказывают похожие версии будущего: ожидания от доллара осенью или к концу года – 70-80 рублей. Единодушие, как мы знаем, имеет крайне слабую, а то и обратную прогнозную силу.

Изложу причину нынешнего рублевого ралли в моей субъективной интерпретации. Обрушение рубля в конце февраля – начале марта заставило многих либо купить валюту, либо захеджировать валютные долги или рублевые позиции. И первое, и второе, как видел и вижу на ряде примеров, делалось эмоционально, быстро и в чрезмерных объемах. Значит это, что хеджирующие, спекулятивные и инвестиционные позиции в инвалюте – часто кредитные, фьючерсные и аналогичные этому. Т.е. однажды на их удержание может перестать хватать рублей. И уже перестает.

( Читать дальше )

Блог компании Иволга Капитал |Стремительный рост доллара к рублю, думаю, подошел к концу. Ибо всё как всегда

- 07 июля 2022, 08:34

- |

Стремительный рост доллара к рублю, который мы видим уже как неделю, думаю, подошел к завершению.

Всё как всегда. Как вблизи 50 рублей за доллар участники рынка проявляли массовую готовность увидеть 40 и ниже. Так и на нынешних 63-х готовы видеть 70-75 и выше. Это деятельная готовность. Кто-то на ней в отчаянии продал внизу, кто-то в надежде купил сейчас. Говоря о «ком-то», подразумеваю множество людей и денег. На 50 рынок больше не мог падать, потому что для падения нужны новые продажи. Только кто хотел, уже продал. И по ровно противоположной причине с 63 идти вверх будет сложно.

Могу ошибаться.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал